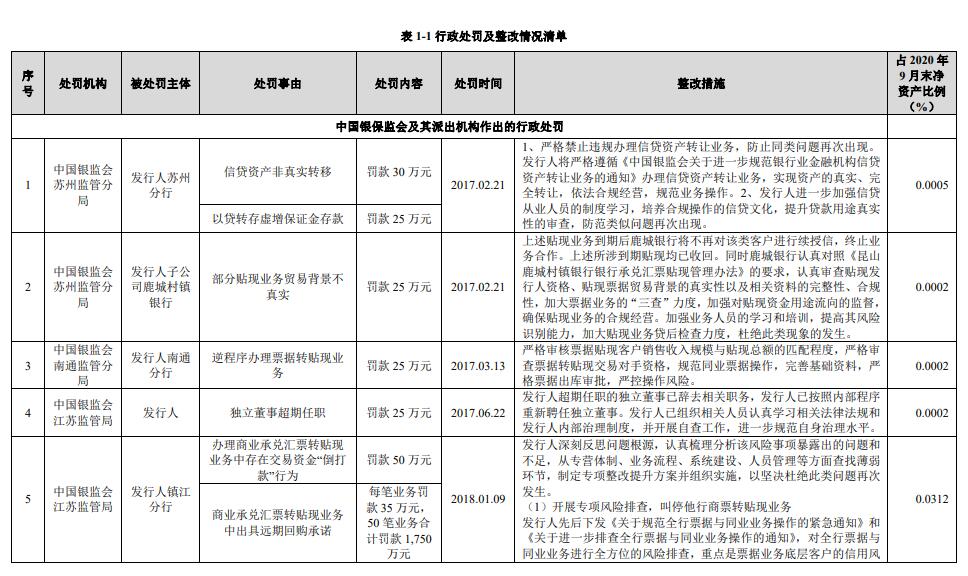

导语:因房地产贷款两项指标均大幅超标,成都银行新年第一周即遭遇市场“用脚投票”:周跌幅近12%。是短期内受市场情绪影响导致股价下跌,还是投资者担心其受减值计提增加,从而使得净利润下降,进而影响股价,需要特别关注。

2021开年第一周,沪深300指数创13年新高,但成都银行股份有限公司(下称“成都银行”,601838.SH)领跌银行板块,当日跌幅最高,备受市场关注。

作为四川省首家城商行,成都银行的房地产贷款占比两个指标均“大幅”超限,2020年前三季度,该行计提信用减值损失同比增三成,核心一级资本充足率下降。

就上述问题,《投资者网》联系成都银行办公室,得到相对详细回复。

1

房地产类贷款“双踩线”领跌银行板块

1月4日,成都银行股价跌幅8.06%,截至1月8日收盘,该股周跌幅达11.81%,尽管成都银行并不是唯一一家股价下跌的银行,但在14家A股城商行中,周跌幅名列前茅(见图1)。

多位分析人士认为,银行股与大盘连涨的背离,与监管部门下发的《关于建立银行业金融机构房地产贷款集中度管理制度的通知》(下称“《通知》”)有关。2020年12月31日,央行、中国银保监会发布《通知》,建立了银行业金融机构房地产贷款集中度管理制度,自2021年1月1日起实施。

根据《通知》要求,房地产贷款余额占比上限和个人住房贷款余额占比上限分为五档,而成都银行作为中资小型银行,其两个指标适用上限分别为22.5%和17.5%。

截至2020年6月30日的数据显示,成都银行房地产贷款余额占比35.8%,个人住房贷款占比26.02%,分别超出监管部门“红线” 13.3和8.52个百分点(见图2)。

《通知》指出,2020年12月末,银行业金融机构房地产贷款占比、个人住房贷款占比超出管理要求,超出2个百分点及以上的,业务调整过渡期为自本通知实施之日起4年。

也就是说,根据监管要求,成都银行房地产贷款占比需要尽快压降。对此,成都银行表示,“公司将做好经营计划安排,积极稳妥推进信贷结构调整,有信心在过渡期内将相关贷款占比调整至符合监管要求。公司自新一轮战略规划实施以来,坚持推进‘数字化、精细化、大零售三大转型,持续调整贷款结构,推动全行经营高质量发展,此次监管政策调整不会影响公司持续优良的经营基本面。”

在上证e互动平台,多名投资者就房地产贷款占比双指标踩线表示关注。不过,有分析师认为,房地产信贷集中度管控对银行业整体影响中性,银行股明显回调,是市场对房地产信贷集中度政策过度反应,不排除有投资者对于不利消息情绪释放的原因。

就成都银行压降房地产贷款占比的进一步计划,成都银行回复《投资者网》时表示,“我行将认真学习、积极研究央行、银保监会发布的《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,按照监管要求做好相关工作。”

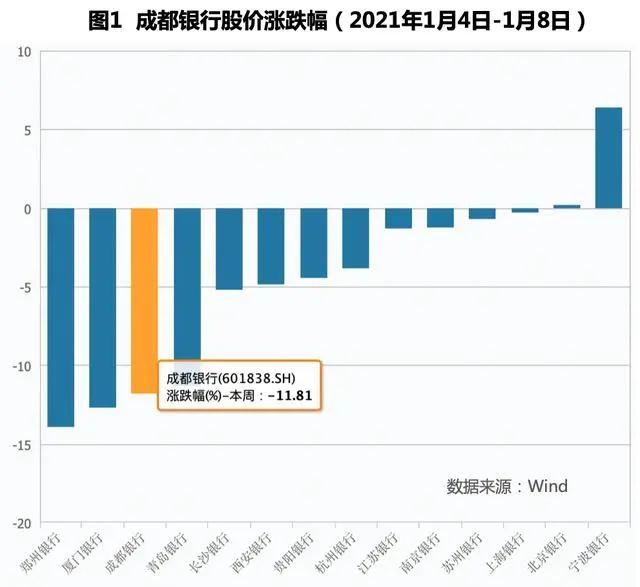

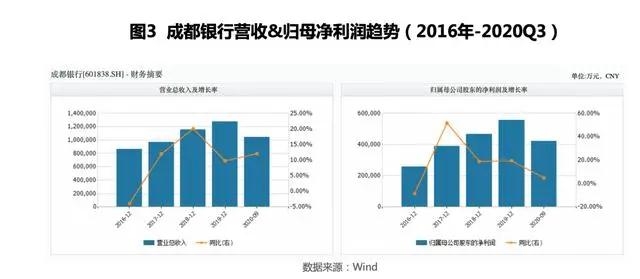

2

信用减值损失同比增三成

除相关指标大幅超标的影响,成都银行相关减值计提使得净利润降低,从而导致股价下跌也引起投资者极大关注。

数据显示,2020年前三季度成都银行营收104.24亿元,同比增长12.06%;归母净利润42亿元,同比增长4.81%;扣非净利润42亿元,同比增长4.71%,营收增速和净利润增速差距拉开(见图3)。

而两者增速差距拉大的背后,是其增长三成的信用减值损失:2020年1-9月,成都银行信用减值损失33.33亿元,上一年同期为25.83亿元。

对此,成都银行告诉《投资者网》,“今年一到三季度信用减值损失较去年有所提升,一是今年我行贷款规模稳步增长,减值准备计提有所增加;二是今年受新冠疫情的影响,对未来银行资产质量带来了一定不确定性,为应对疫情的影响,增强风险缓释能力,参照同业一般实践经验和相关监管要求,本公司在减值模型中考虑疫情下未来宏观经济变化,减值准备计提有所增加。”

成都银行在回复《投资者网》时强调,始终把风险降控作为各项工作的重中之重,“及早”“全面”“扎实”部署风险降控工作,近年来信用风险降旧控新取得了显著成效,资产质量持续向好。

不过,也有投资者看出了另外的疑点。在上证e互动平台,曾有投资者直言,“今年成都银行受新冠疫情的影响拨备覆盖率较去年有所提升,但同样受到疫情影响的招行、农行、交行、工行、建行、中信、中行分别比去年末降低了2、16、21、9、10、5、9个百分点。担心2020年底成都银行又大幅提高拨备覆盖率,导致股价下跌,其实新冠疫情在国内已基本控制,贵行能否降低拨备覆盖率,给中小股民一点实惠?”

银行从业人士吴檀芝向《投资者网》分析称,“对银行来说,不良贷款余额已定的前提下,拨备覆盖率和贷款减值准备呈正向关系,多数公司计提减值损失的主要原因是针对不良资产,另外,随着银行贷款余额扩张,各银行为提高风险抵御能力,会相应加大客户贷款的减值计提力度,但提高信用减值损失,同时在一定程度上也会减少银行利润。”

这就不难解释,为何中小投资者会更加担心成都银行股价下跌了。

3

核心资本充足率下滑

资本充足率一直是成都银行的难题,尤其受疫情影响下宏观经济下行的2020年。

截至2020年9月末,成都银行资本充足率、一级资本充足率、核心一级资本充足率分别为13.18%、9.43%、9.42%,较2019年末分别下降2.51、0.71、0.71个百分点。

在谈及补充资本充足率的计划时,成都银行方面表示,“我行于2020年11月已在全国银行间债券市场成功发行了60亿元人民币的无固定期限资本债券补充其它一级资本。未来将综合考量各层级资本充足率水平适时开展资本补充工作,将密切关注监管政策及资本市场动态,跟进关注资本工具创新,形成多元化、多层次、灵活弹性的资本补充机制,确保资本充足率处于良好水平。”

不过,鉴于上述债券的发行并不涉及对于核心一级资本的补充,在与《投资者网》进一步沟通时,成都银行又解释称,“目前我行各级资本充足率保持良好。我行根据资本耗用情况、资本利用效率、资本结构优化等因素统筹考虑资本补充计划。”

作为四川省首家城市商业银行,在“成渝地区双城经济圈建设上升为国家战略”的背景下,成都银行能否把握成都发展政策支持的集中机遇期,借势借力,实现高质量、可持续、稳定的发展?股价何时才能走出低迷状态?今后如何更好地回馈投资人?《投资者网》将持续关注。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。